Un estudio de Credit Suisse y la London Business School investiga el rendimiento de diferentes activos desde 1900.

La inversión en Bolsa sigue siendo una de las mejores formas de sacar partido al ahorro a largo plazo. Así queda reflejado en el Anuario de Rendimientos de la Inversión Global publicado por Credit Suisse Research Institute en colaboración con los profesores de la London Business School en el que estudian el comportamiento de diferentes activos desde 1900.

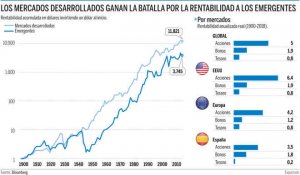

«Las acciones siguen siendo la mejor inversión financiera a largo plazo a nivel mundial, por delante de los bonos y las notas del Tesoro, y han registrado una tasa de rentabilidad real o ajustada a la inflación de algo más del 5%», apunta el estudio. Contrasta con el 1,9% de rentabilidad de los fondos y el 0,8% de las letras del Tesoro. En esta carrera de largo plazo el ganador por países es EEUU, con una rentabilidad media anual del 6,4%, frente al 1,9% de los bonos y el 0,8% de las letras del Tesoro.

En Europa la rentabilidad de las acciones entre 1900 y 2018 se queda en el 4,2%, frente al 1,2% y el 0,8% de bonos y letras, respectivamente y en España en el 3,5%, con lo que supera también el 1,8% de los bonos y el 0,2% de las Letras (ver ilustración).

Los expertos advierten de que las rentabilidades esperadas en todas las clases de activos probablemente serán más reducidas durante un tiempo, ya que el análisis muestra que cuando los tipos de interés reales son bajos, como actualmente, las rentabilidades posteriores suelen ser más limitadas.

Los autores prevén que el margen por el que las acciones probablemente superen a los activos líquidos en el futuro será inferior a la prima histórica de los últimos 119 años, que ha sido del 4,2% anual. Su estimación a largo plazo es del 3,5%. E incluso con una prima de renta variable más reducida en el futuro aún se espera que la rentabilidad de las acciones duplique a la de los activos líquidos en un periodo de 20 años, según el estudio.

El estudio señala 2018 como peor año para las acciones mundiales en términos de rentabilidad desde la crisis financiera mundial, con un descenso medio del 9%. «Los conflictos comerciales a escala mundial han puesto de relieve una fuente de riesgo económico y de mercado que pocos inversores habían tenido que abordar antes», comentan los expertos. Desde la crisis financiera global, «el estilo valor (value) ha sido el más afectado y los inversores han vivido una década perdida».

Emergentes

Aunque siempre se habla del potencial de crecimiento de los mercados emergentes, el estudio señala que desde 1900 éstos han registrado una rentabilidad inferior a la de los mercados desarrollados, pero también explican que es por el mal comportamiento que tuvieron los emergentes entre 1940 y 1950. «Desde 1950 han superado a los desarrollados en poco más de un punto porcentual al año». Eso sí, en la última década el universo emergente ha demostrado una evolución inferior a la de los desarrollados debido al rendimiento excepcional de EEUU.

En el mundo de las divisas, el dólar estadounidense es el gran ganador, ya que a largo plazo la mayoría de las monedas se debilitó frente al billete verde. Sólo el franco suizo ha mostrado una clara revalorización frente al dólar.

Fuente: Expansion

- Las acciones de AMD caen tras la rebaja de Bernstein - 25 enero, 2023

- Una acción para el rally navideño – GAP - 25 noviembre, 2022

- Los resultados de Activision Blizzard superan las expectativas - 9 noviembre, 2022

Deja una respuesta