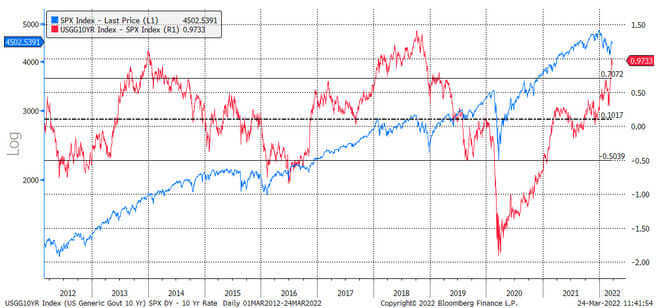

Los rendimientos han subido mucho en toda la curva del Tesoro e incluso han empezado a mostrar signos de reversión. Mientras las tasas en los bonos se disparan, e incluso, quizás, indican unas perspectivas económicas no tan brillantes, el SP500 ha subido. Es especialmente extraño si se tiene en cuenta que la rentabilidad por dividendo del S&P 500 se está moviendo a la baja y en contra de la tendencia del mercado de bonos.

Históricamente, la diferencia entre la rentabilidad por dividendos del S&P 500 y la tasa del bono del Tesoro a 10 años es amplia. En los últimos 10 años, el diferencial medio entre la tasa del Tesoro a 10 años y el rendimiento del S&P ha sido de unos 10 puntos base (pb). Ese diferencial se ha ampliado hasta unos 97 puntos base en los últimos días, en el límite superior de ese rango histórico.

La desviación estándar entre la media histórica ha sido de unos 60 puntos base, lo que sitúa el diferencial en un rango de -0.5 y 0.70 puntos base. El diferencial actual está más de una desviación estándar por encima de ese rango histórico, y normalmente cuando el diferencial se amplía tanto, acaba provocando una contracción.

El diferencial se amplía

El gran diferencial también tiende a conducir a los mercados que atraviesan un período de consolidación o declive, como el presenciado desde 2014 hasta 2016 y durante gran parte de 2018. Es un ejemplo más de las similitudes del mercado actual con el de esos dos periodos.

Indica que la actual rentabilidad por dividendo del S&P 500 es demasiado baja teniendo en cuenta dónde está la tasa del Tesoro a 10 años. La última vez que la rentabilidad por dividendos del S&P 500 fue tan baja, o estuvo en esta región, fue a finales de los años 90, durante la anterior burbuja bursátil.

Una gran incongruencia

A lo largo de los últimos 10 años, la rentabilidad por dividendos del S&P 500 se ha situado de media en torno al 1.92%, dentro de una desviación estándar de esa media entre el 1.68% y el 2.17%. Un retorno a sólo el 1.68% supondría un inmenso perjuicio para el valor del índice.

Las estimaciones de consenso prevén que el S&P 500 tenga un dividendo de 67.83 dólares por acción durante el próximo periodo de doce meses. Asumiendo el extremo inferior del rango para una posible rentabilidad por dividendo del S&P 500, el índice se situaría en torno a los 4,060 dólares. Pero para volver a la media histórica del 1.92%, el índice se deslizaría hasta los 3,570.

Por supuesto, esto no quiere decir que el mercado vaya a caer en picada, pero uno pensaría que con la subida de la rentabilidad del Tesoro, la rentabilidad por dividendo del S&P 500 debería empezar a subir con el tiempo. Al fin y al cabo, la rentabilidad del S&P frente a la de 10 años se encuentra ahora en un punto históricamente amplio, que normalmente no ha durado mucho tiempo.

También es posible que el bono del Tesoro a 10 años esté desalineado y que sea su valor el que tenga que retroceder hasta el rendimiento del S&P 500 para ayudar a contraer el diferencial. Pero lo que está claro es que, actualmente, hay una valoración errónea en el mercado y algo está fuera de base. Teniendo en cuenta que la Fed tiene la misión de endurecer la política monetaria, reducir el tamaño de su balance y endurecer las condiciones financieras, las probabilidades favorecen que sea el S&P 500 el que esté fuera de juego.

Michael Kramer

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales

- Las acciones de AMD caen tras la rebaja de Bernstein - 25 enero, 2023

- Una acción para el rally navideño – GAP - 25 noviembre, 2022

- Los resultados de Activision Blizzard superan las expectativas - 9 noviembre, 2022

Deja una respuesta