Comenzamos la segunda quincena con la mayoría de los índices mundiales en negativo. Las expectativas generadas son grandes, y toda la industria echa las cartas en enero pretendiendo asignar una tendencia según acaba el primer mes del año, pero para eso ya tenemos el Anuario de Barron’s. Con una dinámica de inflación elevada, el riesgo a largo, no tanto corrección, sino de prolongación de lateralidad, es elevado. Es innegable que sigue existiendo una enorme liquidez sin colocar por lo que la entrada del dinero en la renta variable se configura como la opción predeterminada, máxime teniendo en cuenta el indisimulado juego de Powell con la velocidad en la subida de tipos y la tibieza del BCE en las retiradas de estímulos.

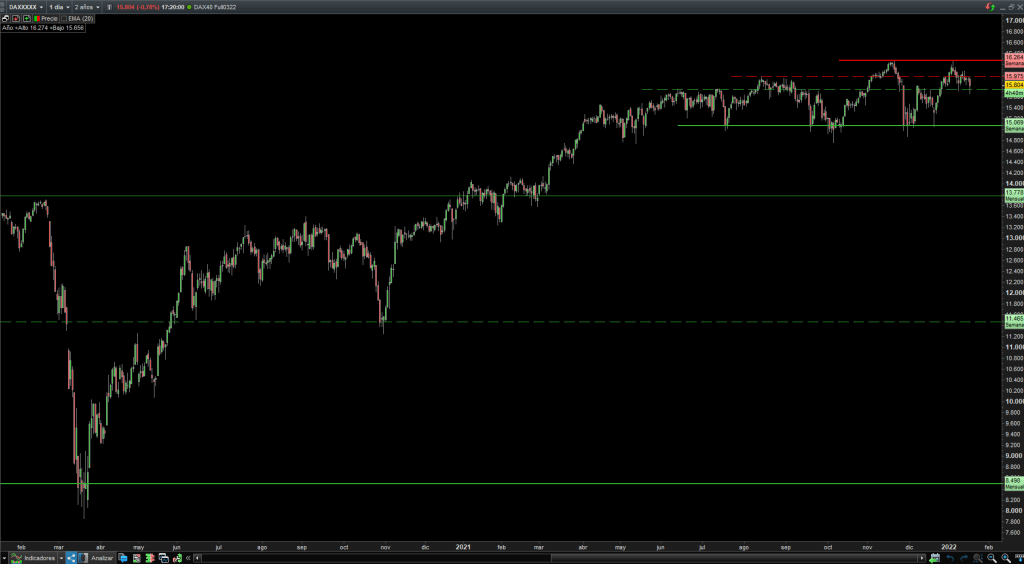

Y en ello tenemos al DAX como faro operativo en los mercados europeos, con un nivel de los 15.080 puntos que viene soportando su cotización desde el segundo trimestre de 2021. Diez meses de movimientos en un rango lateral que para estrategias tendenciales a largo es momento de tensión por el riesgo a corregir lo ganado en ese período, pero para un operador a corto puede ser más que suficiente para sacar el rendimiento mensual planeado.

Así las cosas, lo que muestra el gráfico, es que el DAX puede visitar la de los 15.400 puntos pero que el soporte de los 15.080, probado hasta en cinco ocasiones, ha mostrado una solidez técnica de manual. Sea como fuere, tales cotas se configuran como objetivos a corto en ambas acepciones financieras, dados los inputs que están manejándose en los mercados, incluyendo la peligrosa dialéctica de Putin sobre Ucrania.

- “Lo has hecho bien, pero debes salir” - 20 enero, 2025

- ¿FOMO 2025? - 10 enero, 2025

- Ozempic vs Doritos - 30 diciembre, 2024

Hola, estoy aprendiendo sobre blogs y encontré el tuyo