Que hay figuras de agotamiento y pocos ajustes del precio, es algo que todo trader puede apreciar ahora mismo en los índices de USA sobre todo. Pero la frase del título no es mía:

“La relación Riesgo: Beneficio no está a favor de los alcistas en el corto plazo” lo ha dicho Lance Roberts, estratega jefe de inversiones de RIA Advisors.

Fuente: Marketwatch.com / Shawn Langlois

De hecho ha sido noticia que el sr. Roberts ha reevaluado el riesgo general de su cartera y ha cerrado posiciones en Apple ($AAPL), Microsoft ($MSFT), United Healthcare ($UNH), Johnson & Johnson ($JNJ), y Micron ($MU), y reducido exposición en los sectores Technology Select Sector ( SPDR XLK), y el Health Care Select Sector ( SPDR XLV), este último de los más arriesgados.

El sr. Roberts tomó todas estas medidas tras afirmar que “Esto es una locura” y que “el mercado está claramente en sobrecompra, extendido y complaciente”

¿Qué sucede en el mercado de valores cuando la aceleración de los precios se vuelve vertical y la complacencia de los inversores alcanza niveles extremos? Típicamente, cosas malas, según Lance Roberts

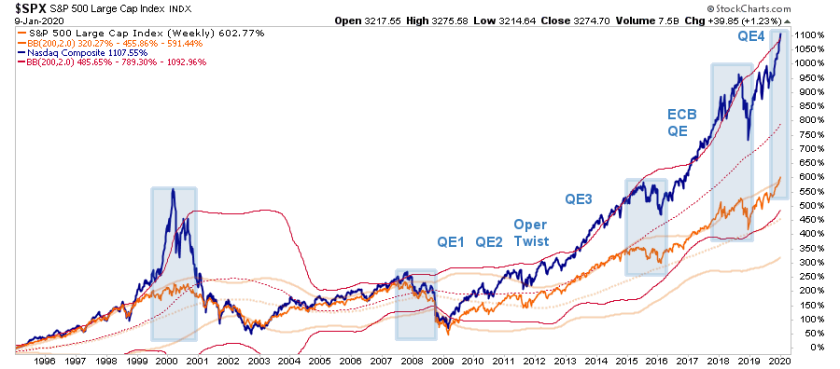

Lance aporta dos gráficos en los que muestra “la aceleración de precios casi vertical”, que es un sello distintivo del tipo de fusión que tiene lugar cerca del final del ciclo. También señaló que cuando los mercados obtienen más de dos desviaciones estándar sobre su promedio móvil a largo plazo, las reversiones tienden a afectar las acciones poco después.

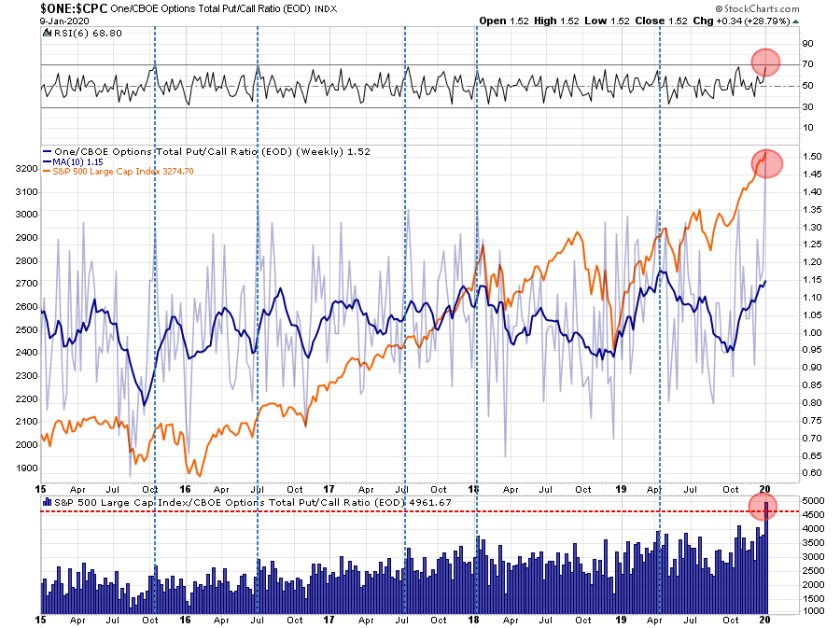

Además de eso, la relación put / call, que muestra el número de opciones de venta que se compran en el S&P 500 frente al número de opciones de compra, ahora está alcanzando niveles históricos y muestra un creciente apetito por el riesgo.

“Si bien nada de esto significa que el mercado” colapsará “, dijo Roberts, “sugiere que la relación riesgo / recompensa no está a favor de los toros a corto plazo”.

Para los que trabajan en RIA Advisors, es cada vez más claro que los mercados bursátiles mundiales están en el proceso de hacer un movimiento especulativo (impulsado por la liquidez global) “que incluso puede compararse con los avances que culminaron en los principales mercados en el otoño de 1987 y en la primavera. de 2000”

Están viendo que los inversores se ven arrastrados por el miedo a perderse la fiesta (FOMO) y aumentar su riesgo a pesar del hecho de que cada medida de valoración está llegando a niveles extremos. “Sí,” esto es una locura “, y por ello hemos sacado ganancias de las carteras”, dijo. “Tomar ganancias y reducir los riesgos ahora puede conducir a un bajo rendimiento a corto plazo en las carteras, pero probablemente será la decisión más acertada si el optimismo actual se desvanece”.

Un abrazo y, feliz semana!

Alba Puerro. Trader y Cofundadora de SalaParaTraders . Los miércoles en Radio Intereconomía ( Mercado de Divisas de 14:30 a 15:30) Escucha el programa #HablemosDeTrading en podcasts . Colaboradora de Investing, Mundotrading y Sala de Inversión.

Impulsa tu aprendizaje como trader, con nuestra formación

Escucha el programa #HablemosDeTrading en podcasts

- CRÓNICA DE CIERRE: SP500, NASDAQ, DOWJONES¿esto sigue? _ Por Alba Puerro @albitamix - 4 abril, 2025

- BITCOIN no decepciona: Salvando el soporte y buenas noticias - 11 marzo, 2025

- ORO de nuevo en máximos Históricos _ Por Alba Puerro - 24 enero, 2025

Deja una respuesta