Hace casi 11 años, un 21 de febrero de 2008, España también estaba en plena efervescencia política. Las elecciones generales del 9 de marzo esperaban, y para abrir fuego, Pedro Solbes, por parte de filas socialistas, y Manuel Pizarro, por parte de los populares, abrieron los debates televisivos con uno centrado en Economía. La crisis ya estaba asomando su figura, aunque lo peor estaba por venir, y los asuntos económicos interesaban.

En un momento del debate, Pizarro se descolgó con una referencia a ‘algo’ llamado prima de riesgo. Para muchos, fue el primer contacto con un concepto que durante la crisis se convirtió en uno de los protagonistas de las noticias. Un auténtico termómetro de la delicada situación por la que pasó España.

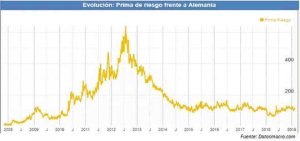

Lo curioso, con la perspectiva del tiempo, es que Pizarro alertó de la evolución que venía trayendo la prima de riesgo, que no es otra cosa que el interés adicional que la deuda española a 10 años tiene que pagar sobre la alemana, cuando esa prima se limitaba a… ¡27 puntos básicos! Pero, claro, es que hasta unos meses antes España se financiaba más barato que Alemania, algo que el calendario borró por completo. En julio de 2012, con España contra las cuerdas en los mercados, la prima llegó a tocar los 650 puntos básicos.

Prácticamente 11 años después, la prima cuadruplica el nivel que llamó la atención de Pizarro. Se sitúa en los 114 puntos básicos, con la rentabilidad de los bonos españoles en el 1,24% y la de los alemanes en el 0,10%. Y claro, este dato nutre las preguntas. Es muy inferior a los extremos niveles de 2012, pero también es muy superior a las cotas previas a la crisis. Por tanto, esos 114 puntos, ¿son muchos, son pocos… o simplemente son los que le tocan pagar de más a España? Y, lo que es más: ¿estamos a las puertas de un regreso a las turbulencias de hace una década?

EL FANTASMA DE LA RECESIÓN

Entre los 110 puntos básicos de ahora y los de febrero del año 2009, la prima de riesgo ha dibujado fuertes dientes de sierra, desde los 50 puntos a los que descendió en el otoño de ese mismo año, hasta los más de 600 que alcanzó en verano de 2012, en plena crisis de deuda de la Eurozona. Los tipos de interés han ido mermando desde el 2% de entonces al 0% hasta el que el Banco Central Europeo (BCE) los redujo en marzo de 2016 y tiene previsto mantenerlos, al menos, hasta que termine el verano.

Ante este panorama, con la amenaza de que Alemania pudiera entrar en recesión en los próximos meses y con Italia ya oficialmente en esta incómoda situación, la pregunta es si España será capaz de hacer valer la continuidad de su crecimiento económico y los esfuerzos de saneamiento financiero ya cumplidos. Los analistas consideran que, incluso en este escenario, la prima española es hasta benévola, pero que bien se podría asistir a una ligera relajación de la misma.

El analista Miguel Llorente, especialista en renta fija de Value Tree, señala que, aunque es cierto que estamos en los mismos 110 puntos que hace diez años, en este periodo “la mayor parte del tiempo la prima de riesgo ha estado por encima de estos niveles”. Y lo justifica por el hecho de que la situación de la economía alemana ha sido de una fortaleza mucho mayor que la española.

En este sentido, señala que “el hecho de que los tipos oficiales sean prácticamente cero no es tan determinante”, ya que todos los emisores de la Eurozona se benefician de este punto, pero los inversores deciden qué economías presentan mayor o menor riesgo. En otras palabras, explica, “el inversor elige qué diferencial pide por comprar la deuda de cada país de la moneda común”. Y de momento la comparación es a favor de Berlín.

En la misma línea, Nacho Zarza, analista de Auriga Global Investors, señala que mientras que España y su sector financiero ha hecho los deberes con celeridad desde el zenit de la crisis de deuda soberana hace casi siete años, el tensionamiento ha afectado a Grecia, Portugal y -más recientemente- también a Italia cuando “han buscado fórmulas para desmarcarse de las sendas de estabilidad” marcadas desde Bruselas. Pero la marca ‘periférico’ aún sigue pesando sobre los títulos españoles “en situaciones puntuales de estrés”. Con una perspectiva temporal más abierta, sí percibe que el mercado ha reconocido los deberes hechos a este lado de los Pirineos.

EL GRAN DESAFÍO DE LA ECONOMÍA ESPAÑOLA PARA UNA AGENCIA DE RATING

La agencia de rating española Axesor señala que en España el gran “desafío” económico está precisamente en “la gestión de la deuda pública”. En este sentido, es particularmente destacable la ratio de endeudamiento sobre PIB, que con un 97% al cierre de 2018 está “entre las más elevadas de la Unión Europea” y cuya reciente reducción se explica más por la expansión económica del país que por un mejor manejo presupuestario. No obstante, no es esta una característica singular, pues en el mismo informe se señala que los bajos tipos de interés han llevado a muchas economías desarrolladas a lanzarse a la emisión de papel. De este modo, la deuda de los países OCDE ha pasado de los 22 billones de dólares al comienzo de la crisis, en el año 2007, a rebasar con holgura los 40 billones.

Con este telón de fondo, Llorente no considera que los bonos españoles estén penalizados en el mercado más allá de lo que corresponde a criterios objetivos como la tasa de desempleo (más del 15% frente al 3% alemán), la estabilidad política y, sobre todo, el referido endeudamiento sobre el PIB. Estas habrían de ser las magnitudes a mejorar para conseguir que los inversores no exigiesen una rentabilidad tan elevada a los bonos patrios. Incluso con Berlín al ralentí. Con este escenario, el experto concluye que “no resulta para nada descabellado que España se tenga que financiar 100 puntos por encima” de sus vecinos del norte.

El grado de saneamiento de las cuentas públicas tiene la clave. Aunque en España se hayan hecho los deberes mejor que en otros países, que su economía sea mayor que la de Finlandia, Austria, Bélgica o Eslovenia no es argumento suficiente para que su prima de riesgo frente a Alemania no sea tan baja como la de estos países, por debajo de los 50 puntos en muchos casos. La acumulación de superávit año tras año, “nada que ver con lo que ocurre aquí”, es su punto fuerte en una Unión Monetaria que, sin embargo, no tiene uniformidad presupuestaria, ni fiscal y donde aún queda mucho por aunar en materia de mercados, bancos y servicios financieros.

La lista de deberes pendientes también pasa por el establecimiento de los ‘eurobonos’, un proyecto al que Alemania siempre se ha negado porque supondría la respuesta solidaria de todos los países de la moneda común, lo que se traduciría en un mayor coste para las arcas públicas germanas a costa de cierto desahogo para economías como la griega. Este mismo mes, el director gerente del Mecanismo Europeo de Estabilidad (MEDE), el alemán Klaus Regling, ha vuelto a rescatar el proyecto, si bien ha reconocido que no podría llegar hasta dentro de “una o dos décadas” tras un proceso de convergencia fiscal que hiciera realmente más uniforme la economía de la región.

El gestor de fondos Alberto Iglesias, de GVC Gaesco Gestión, señala que los inversores diferencian entre circunstancias que afectan a toda la Eurozona, lo que provoca movimientos de unos y otros bonos en la misma dirección, o cuando son hechos que afectan a una economía concreta o solo a algunas, lo que provoca un movimiento de búsqueda de refugio en papeles como los alemanes.

DE LA BÚSQUEDA DE REFUGIO A LA AMENAZA DE LA JAPONIZACIÓN

Estos son los factores que, en su opinión, han creado “sinsentidos” tan patentes como que la prima italiana se haya disparado por encima de los 300 puntos hace solo unos meses, “por mucho que haya llegado el populismo”, puntualiza. Lo mismo para unos ‘bunds’ alemanes que han visto su rentabilidad reducida del 0,4% al 0,1% actual a consecuencia de la “búsqueda de cobertura para las carteras” en un escenario en el que ya se comienza a especular con el regreso de herramientas monetarias más fuertes por parte del BCE.

La sentencia de Iglesias es demoledora: “Está claro que un país como España financiándose al 1,2% es un tipo bajo”, ya que “las peores crisis han sido las de origen financiero por motivos inmobiliarios”, como la ocurrida aquí. Sin embargo, apunta que “lo que no es racional es lo de Alemania”, cuya vuelta a rendimientos más elevados si se confirma su contracción económica sí resultaría en un diferencial más amable para España.

En cualquier caso, los muy bajos tipos del bono alemán tienen para el experto ciertos visos de “japonización de la economía”. En el archipiélago asiático, con una inflación prácticamente inexistente, cobra un 0,02% a los tenedores de sus bonos a diez años. Con una población cada vez más envejecida y unas decisiones de inversión que cada vez se retrasan más y más, el gestor solo encuentra la tabla de salvación para que Europa se salve de esta tendencia en la mayor fortaleza del consumo privado.

Fuente: Invertia

- Las acciones de AMD caen tras la rebaja de Bernstein - 25 enero, 2023

- Una acción para el rally navideño – GAP - 25 noviembre, 2022

- Los resultados de Activision Blizzard superan las expectativas - 9 noviembre, 2022

Deja una respuesta