En este artículo detallamos la evolución de la renta variable alternativa como opción interesante para no estar tan supeditado a la volatilidad de los mercados.

¿CÓMO PODEMOS REDUCIR LA BETA Y VOLATILIDAD DE LAS CARTERAS?

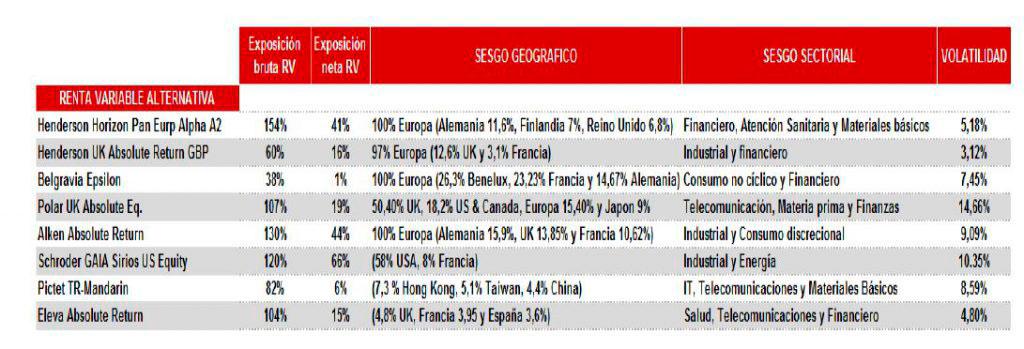

Tras un 2018 con varios episodios de volatilidad, y acercándonos a ese temido pico de ciclo económico, la aproximación al activo renta variable debe ser diferente al que veníamos teniendo, con un mayor apetito al riesgo y una mayor beta. Por ello, ahora, el limitar la beta de las carteras y la reducción de volatilidad es la mejor manera de tener exposición a los mercados de renta variable. El acceso a estrategias de renta variable alternativa (long/shorts) se configura como una aproximación diferente al activo renta variable y con mejores métricas riesgo/rentabilidad.

Además, en momentos de estrés de mercado con altos niveles de volatilidad, el hecho de poder utilizar posiciones cortas les confiere de una flexbilidad que a priori otros fondos no tienen, aportando alpha en muchos casos.

CONCLUSIÓN

- La inversión en estrategias alternativas sigue siendo el paso lógico para encontrar fuentes de rentabilidad distintas a las tradicionales en el 2019

- La renta variable alternativa como acceso a estrategias diferentes (long/short, pair trading, valor relativo, etc) de valor añadido

- Se trata además de un activo con el que participar de las subidas de los mercados con un menor nivel de volatilidad y, por ende, con caídas controladas lo que nos aporta descorrelación y diversificación en cartera y se configura como buenos mezcladores en carteras.

Andbank España

Un artículo del Observatorio del Inversor

- La importancia de invertir para la jubilación - 25 enero, 2023

- ¿Es el sueño chino el gran salto hacia atrás? - 24 noviembre, 2022

- ¿Se dirige el Big Tech hacia un gran problema? - 9 noviembre, 2022

Deja una respuesta