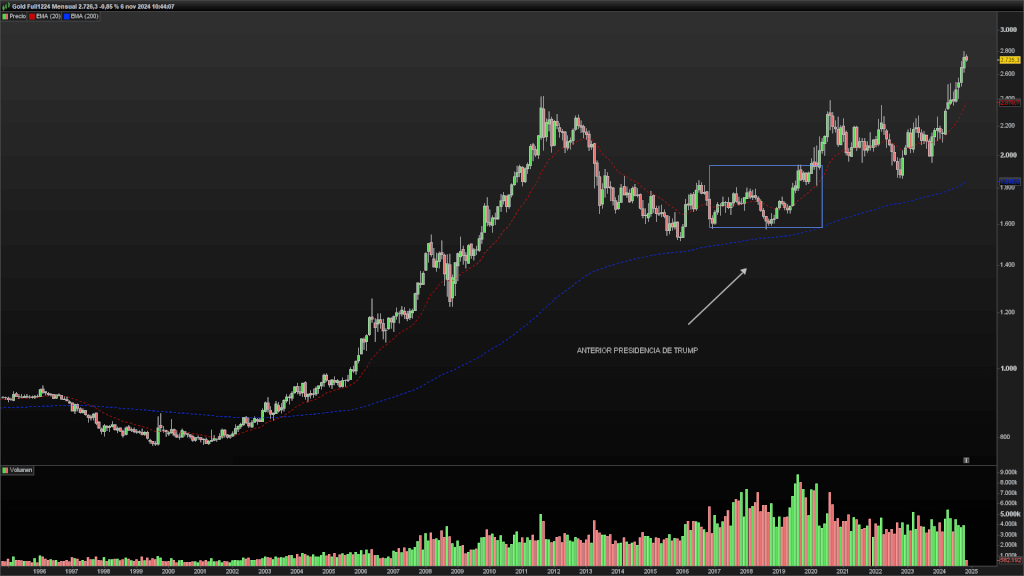

Con Donald Trump llamando a las puertas de la Casa Blanca (en el momento de redactar esta reflexión ya se ha autoproclamado ganador, aunque todavía quedan por dirimir 53 votos electorales), es interesante traer a colación la asimetría existente entre la cotización del oro y la de las empresas mineras, sobre todo teniendo en cuenta que el oro en la anterior etapa de Trump en la Presidencia de EEUU tuvo una evolución lateral, y en la actualidad se encuentra cotizando en máximos históricos. En lo que va de año, ha experimentado un aumento significativo en su precio, alcanzando un nuevo máximo y ofreciendo a los inversores una rentabilidad del 33%, su mejor rendimiento anual desde 1979. Sin embargo, las acciones de las grandes mineras de oro, como BARRICK GOLD (GOLD), NEWMONT CORP (NEM) y ALAMOS GOLD INC (AGI), han quedado rezagadas frente al alza del metal. Esto plantea un interrogante ciertamente intrigante: ¿Por qué el oro está brillando, pero no las acciones de quienes lo extraen? La realidad es que estas acciones podrían estar al borde de un cambio que merece nuestra atención.

Por un lado, el oro está de nuevo en auge gracias a factores económicos y geopolíticos. En EE. UU., los crecientes déficits fiscales de alrededor de 2 billones de dólares anuales y una fuerte demanda de bancos centrales de países emergentes han impulsado el precio del metal. A primera vista, parecería lógico que los beneficios de las mineras, especialmente en un mercado alcista, reflejaran este aumento de precios. No obstante, el fondo cotizado VANECK GOLD MINERS ETF (GDX), principal ETF de mineras, ha tenido un rendimiento ligeramente inferior al del oro. Incluso los gigantes del sector, BARRICK y NEWMONT, han experimentado un modesto incremento de alrededor del 10%, lejos de su récord histórico.

No obstante, el contexto parece propicio para las mineras. Las recientes entradas en fondos de oro sugieren un creciente interés por el metal, y, si los precios del oro superan los 3.000 dólares por onza (apenas a un 9% de la cotización actual), las mineras podrían convertirse en una oportunidad de inversión atractiva y subvalorada. Empresas como AGNICO EAGLES MINES (AEM) y ALAMOS GOLD, que han demostrado ser eficientes y bien gestionadas, ofrecen además dividendos y potencial de crecimiento, características ausentes en una inversión directa en el metal.

Para los inversores, esta situación representa un desafío y una oportunidad. Las mineras enfrentan grandes retos, como el aumento de costos y problemas políticos en mercados clave. BARRICK, por ejemplo, se enfrenta a tensiones con el gobierno de Malí en África, lo que genera incertidumbre sobre su operación en la región. NEWMONT, la mayor productora global, ha visto una caída en sus acciones debido a costos elevados y menores perspectivas de producción. Sin embargo, estos problemas también han abaratado las acciones, haciendo que tanto NEWMONT como BARRICK coticen a valoraciones atractivas respecto a sus ganancias proyectadas para 2025.

Los fondos de inversión o ETFs, como el VANECK GOLD MINERS, pueden ser una excelente alternativa para quienes buscan diversificación en el sector sin asumir el riesgo de una única compañía. Los “streamers” de oro y metales, como FRANCO-NEVADA CORP (FNV) y WHEATON PRECIOUS METALS CORP (WPM), que financian proyectos mineros a cambio de una parte de la producción, también resultan atractivos por estar protegidos de los riesgos de costos operativos.

En definitiva, el momento actual parece favorable para considerar una mayor exposición a las mineras de oro. La infravaloración de estas acciones, frente a un precio de oro en auge, representa una ventana de oportunidad que los inversores deberían considerar. Quizás sea momento de ver más allá del brillo del oro en sí y enfocarse en quienes lo traen a la superficie: las mineras.

- “Lo has hecho bien, pero debes salir” - 20 enero, 2025

- ¿FOMO 2025? - 10 enero, 2025

- Ozempic vs Doritos - 30 diciembre, 2024

Deja una respuesta