ArcelorMittal, Banco Sabadell y CaixaBank conforman una terna que cuenta con el respaldo de la solvencia macro de la Eurozona y la prevista continuidad de las medidas de estímulo del BCE.

Los expertos de Citi han revisado su cesta de valores favoritos en Bolsa europea y tres cotizadas en Bolsa española han logrado hacerse sitio. ArcelorMittal, Banco Sabadell y CaixaBank conforman una terna que cuenta con el respaldo de la solvencia macro de la Eurozona y la prevista continuidad de las medidas de estímulo del BCE.

Por lo que se refiere a la acerera, los analistas de Citi consideran que el crecimiento “sincronizado” de la región y los síntomas de bonanza económica de otros polos económicos seguirá siendo el principal impulso para el sector de materias primas, donde los metales les merecen una opinión mejor que el petróleo y gas, como se refleja en su consejo de sobreponderar frente a un criterio neutral.

Los argumentos que enumeran para escoger a la metalúrgica radicada en Luxemburgo y cotizada en plazas como Madrid y París pasan un “fuerte balance financiero” y “excedente de flujo de caja libre”. Dos factores que “por los últimos 10 años han sido dos de nuestros de selección favoritos”. “Y aún lo siguen siendo”, añaden para reforzar la oportunidad de entrada en ArcelorMittal.

Así, subrayan un flujo de caja sobrante de 4,4 veces de media para los próximos tres cierres anuales, una deuda neta sobre Ebitda de solo 1,1 veces tras los recientes esfuerzos de desapalancamiento y una exposición considerable pero no mayoritaria a mercados emergentes. En este caso, el banco de inversión neoyorquino fija esta cuota en el 28% de su partida de ingresos.

DIVIDENDO EN CUATRO CLAVES

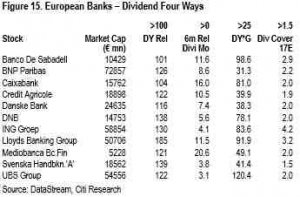

Los dos bancos españoles consiguen los méritos suficientes para hacerse hueco en la cesta europea de Citi debido fundamentalmente a su política de dividendos. En este sentido, tanto CaixaBank como el Sabadell pasan las cuatro pruebas de fuego a las que el banco estadounidense de inversión somete la retribución al accionista de las empresas que analiza.

Estos cuatro factores son: rentabilidad por dividendo superior a sus comparables y al mercado, elevada expectativa de crecimiento del pago a accionistas, positivo impulso relativo a seis meses y una holgada capacidad de cobertura financiera de esta retribución.

Además, los analistas siguen sobreponderando en su conjunto el sector de banca europea.El más reciente informe de distribución de cartera de Citi señala que una vez diluidos los temores que venían pesando sobre el sector desde finales del año pasado, los bancos europeos han subido con fuerza. Una vez que “ha comenzado la reactivación de los beneficios”, los expertos esperan que los bancos vuelvan a ganar fuerza en el parqué de cara a los próximos seis o doce meses.

Los expertos, que dan cabida entre sus favoritas a nombres como BNP Paribas, Credit Agricole, Danske Bank, ING, Lloyds y UBS, señalan también que el repunte “del margen de intermediación apoyará la generación de ingresos en un momento en el que se mantiene el control de costes y esto será una buena noticia para los accionistas”.

Fuente: Invertia

- Las acciones de AMD caen tras la rebaja de Bernstein - 25 enero, 2023

- Una acción para el rally navideño – GAP - 25 noviembre, 2022

- Los resultados de Activision Blizzard superan las expectativas - 9 noviembre, 2022

Pues probablemente citigroup tenga buenas plusvalías en sus activos recomendados, pero no estaría en valor alguno.

Un cisne negro es un suceso altamente improbable, como improbable son las caídas en bolsa, y no digamos ya en los mercados americanos.Cualquier caída y sea por lo que sea solo implica un rebote o una subida posterior mayor. Dicen que cuando todas las opiniones son malas y la bolsa no hace caso es porque está en tendencia, en fin, así será, pero ojo con todo esto, que la bolsa no cae, pero no hay que ir muy allá para ver que en 2016 el S&P estaba en 1810 y eso es memoria reciente, todavía los 14000 del DJ han de verse, y quizás más pronto que tarde,estamos a 8000 puntos de los mismos, y no creo q se vean de golpe, pero yo diría que una caída de 3000 puntos DJ no es un cisne negro, simplemente sería una pequeña corrección.

A ver, matizo,

He visto un gráfico de los índices americanos en el año 87 y similitudes con el 2017. Hay similitudes,en cuanto a cierta forma de estructura,pero las zonas y otras muchas cosas difieren. Es cierto que hace nada estaba el DJ a 15300 y que bajar a esa zona supondría una buena caída, pero no creo que se haga en forma de crash como el 87, lo que sí puede haber es una corrección a la zona de los 19000, previo paso de la zona de 20000, ahí si se ofrece una similitud con el gráfico del 87, podría ser brusca, evidentemente, pero no es igual ni comparable,se vería quizás un 11% y no sería en un día, y luego rebote para bajar, en total nos da una caída de un 15% y no en un día.

Como vemos hay grandes diferencias, porque las bajadas vendrían a posteriori tras rebotar de nuevo, lo que sí podría ser ya inicio de giro de mercado a bajista, mas bien,corrección de la gran subida de 2012 a 2017 y llevaría a zonas 14500 DJ, en muchos vaivenes bursátiles,amplios… De ahí tendríamos una fuerte subida a marcar ya techo, probablemente no se pase DJ de niveles actuales y el S&P los podría superar ligeramente.

Ahí ya sí me temo que tendríamos un gran crash del estilo años 29.