La sicav Lierde se ha consolidado como uno de los vehículos de inversión más exitosos de España, con una rentabilidad acumulada desde 1994 del 1.500% (15,8% anual). La firma, entre cuyas principales apuestas figuran valores como Realia o el Santander, ha comenzado con buen pie 2017, con unos retornos del 1,5% en enero, frente a la caída del Ibex 35 y del EuroStoxx 600.

Los productos para el ahorro (fondos de inversión, fondos de pensiones, etc) suelen ser criticados con frecuencia por sus bajas rentabilidades y altas comisiones. Sin embargo, existen honrosas excepciones que demuestran que la gestión activa puede generar valor a largo plazo para el accionista. Este es el caso de Lierde, sicav comercializada por Augustus Capital que en sus 23 años de historia ha obtenido retornos del 1.500% (15,8% anual) y solo ha registrado pérdidas en seis ejercicios. De hecho, en enero la firma ganó un 1,5%, con los principales índices europeos en negativo.

Desde la firma creen que 2017 debería ser un buen año para la bolsa europea, por la recuperación de los beneficios, pero resaltan la importancia de ser selectivos. Por ello, los expertos buscan “compañías con negocios relacionados con la externalización, digitalización, cloud computing, seguridad en la red, big data, construcción, inmobiliario español o financiero, que van a disfrutar de varios años de crecimiento elevados en sus beneficios”.

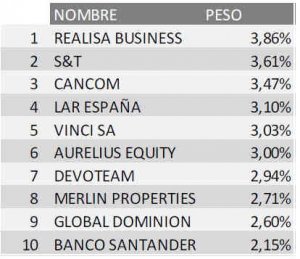

La cartera de Lierde se compone de docenas de valores, escogidos con el criterio de que estén baratas y tengan “una generación de valor muy superior a la media del mercado”. Las empresas españolas tienen un elevado peso en esta lista y representan cinco de las 10 principales posiciones en cartera.

Realia: La inmobiliaria se ha disparado un 80% desde que los gestores incluyeron al valor en cartera en enero de 2015. Aun así, desde Lierde consideran que la acción “sigue sin reflejar el valor real de sus activos” a pesar de que en los dos últimos años “ha reestructurado satisfactoriamente su balance sin desprenderse de su extraordinaria cartera patrimonial y quedando en un segundo lugar su cartera de suelo y actividad de promoción”. Tras la ampliación de 145 millones realizada en diciembre, los expertos creen que Realia “está en una excelente posición para reanudar la actividad residencial aprovechando la recuperación del sector”.

S&T: Esta tecnológica alemana opera en dos nichos de mercado de gran crecimiento (domótica y redes eléctricas inteligentes), con clientes tan notables como Siemens, Bosch o GE. El valor sufrió correcciones a finales de 2016, por las recogidas de beneficios de algunos fondos, una caída que para los gestores representa una oportunidad de compra. “A pesar de su excelente posicionamiento, S&T es todavía una compañía pequeña (230 millones de euros) que sólo cubren dos analistas, por lo que seguramente esta sea la razón por la que cotiza a 9x EV/Ebitda (valor empresarial entre Ebitda) aunque con crecimientos de doble dígito (20%) y ROCEs del 40%”.

Cancom: Dentro del sector tecnológico alemán, los expertos de Lierde también ven atractivo al líder de los servicios en la nube (cloud computing), cuya división de soluciones tecnológicas está creciendo al 20%, con márgenes del 22% (media del grupo del 7,6%) y un RoCE del 40%. Un claro ejemplo de la visibilidad de resultados de esta empresa es que más del 50% de los ingresos ya son recurrentes. Pese a ofrecer “un producto crítico para sus clientes” y tener un negocio respaldado con contratos de mantenimiento a largo plazo, Cancom cotiza a 9,5 veces EV/Ebitda. Comparativamente, sectores con modelos de negocio similares cotizan a 12-15 veces, por lo que la acción cuenta con un enorme descuento y “es una clara candidata a acabar siendo adquirida por algún competidor”.

Lar España: Desde sus máximos de 2015 la socimi tan solo ha dado disgustos a sus accionistas. Los gestores achacan esta evolución a que “el mercado no acaba de percibir su capacidad de generar valor y, por lo tanto, la acción sigue muy infravalorada”. De hecho, en breve la empresa publicará su NAV (valor neto de los activos) de cierre de 2016, que podría superar los 9 euros por acción, frente a 7 euros en los que cotiza actualmente. Los expertos creen que a lo largo de este año podría materializarse la venta de algún activo, al cumplirse tres años en balance, “generando importantes plusvalías y dividendos extraordinarios”. Por todo esto, confían en que la acción se aproxime durante 2017 a los 9 euros.

Vinci: El sector de la construcción “es un claro beneficiario de las políticas necesarias en Europa para generar empleo y mejorar competitividad (sobre todo en la zona de influencia alemana)”. Por ello, los gestores ven atractivo a la francesa Vinci, líder mundial del sector, que cuenta con activos bajo gestión de gran calidad y un buen equipo gestor. “En base a nuestro modelo y estimaciones ofrece un retorno equivalente anual del 13% a 4 Años”.

Aurelius: Lierde suele hacer hincapié en la importancia del método y el track-record para el éxito a largo plazo de cualquier inversión. Por eso, los expertos miran con interés a Aurelius, una empresa alemana especializada en reestructuración de negocios, que lleva aplicando el mismo método de inversión desde hace más de una década con un notable éxito. De hecho, en más de 60 operaciones la compañía ha logrado multiplicar de media por 9,3 veces el capital invertido.

Devoteam: Entre los valores en el radar de Lierde figura esta empresa de consultoría tecnológica e innovación, que “posee un negocio de gran calidad, bien gestionado, con elevada capacidad de crecimiento y todavía cotizando con mucho descuento”. El grupo ha anunciado recientemente su nuevo plan estratégico hasta 2020, tras cumplir holgadamente el anterior, con un crecimiento orgánico anual del 7%-10%, más de 200 millones en adquisiciones y un margen operativo del 10%. El inversor conservador debe tener presente que Devoteam es una pequeña compañía que solo cubren dos brokers franceses, por lo que tiene cierto riesgo. Aun así, los gestores creen que “merece la pena esperar invertidos por su gran potencial: cotiza a 7.6x EV/EBITA 2017 con una generación de valor anual estimada hasta 2021 superior al 15%”.

Merlin Properties: Aunque esta socimi está más ajustada a su valoración que Lar España, desde Lierde defienden que “todavía ofrece un muy interesante potencial de revalorización”. La empresa está renovando rentas en oficinas con subidas del 3%-5% (este año renueva el 20% de su cartera), mientras que su área de centros comerciales se está beneficiando de la recuperación del consumo. Los gestores destacan la calidad del equipo gestor, que en dos años ha ejecutado una estrategia de crecimiento “cuyo resultado es una de las mejores y más diversificadas carteras inmobiliarias de España”. La empresa ofrece además una rentabilidad por dividendo atractiva que alcanzará el 5% en 2017.

Global Dominion: Los gestores incluyeron en cartera en 2013 a CIE Automotive y, desde entonces, la acción se ha revalorizado un 250%. Por eso, cuando el grupo anunció la salida a bolsa de su filial, recogieron beneficios en la matriz e invirtieron en Global Dominion. Los motivos de esta decisión: “se trata de una compañía con el más que contrastado exitoso método de gestión que su matriz, pero con un 100% de exposición al sector de IT (Industry 4.0, digitalización, etc.), el cual vemos en clara tendencia de crecimiento estructural”.

Banco Santander: La banca nunca ha despertado demasiado interés para los expertos de Lierde. Sin embargo, consideran que actualmente el sector está muy castigado en un momento en el que “las dudas sobre sus estados contables ya empiezan a despejarse”. Entre estos valores, los gestores apuestan por el Santander, que en dos o tres años podría generar retornos en línea con su coste de capital (10%). En teoría cualquier empresa que genere un retorno en línea con su coste de capital de forma sostenible debería cotizar en línea con su valor en libros. Es decir, el Santander tendría que dispararse entre un 20%-25% para estar bien valorado. Además, la entidad “mantiene una excelente posición competitiva en sus mercados y algo de gran valor en el mundo digital, una marca global”.

Fuente: Invertia

- Las acciones de AMD caen tras la rebaja de Bernstein - 25 enero, 2023

- Una acción para el rally navideño – GAP - 25 noviembre, 2022

- Los resultados de Activision Blizzard superan las expectativas - 9 noviembre, 2022

Deja una respuesta