Si hay una cuestión actualmente que trae de cabeza al inversor conservador , a los gestores (especialmente de renta fija) y a los asesores financieros, es la dificultad para generar retornos atractivos en las posiciones más conservadoras de la cartera. La caída de tipos y el escaso margen de rentabilidad que se puede obtener a medio plazo en la renta fija, una vez han desparecido los depósitos como «recurso mágico», está obligando a ser creativos y adoptar o sustituir algunas estrategias de renta fija por otras basadas en el retorno absoluto.

Los fondos de retorno absoluto son aquellos que tienen por objetivo obtener rentabilidades positivas y consistentes en el tiempo, con independencia de la evolución de los mercados. Es decir, son fondos que no deberían tener exposición a mercado.

Cuando hablamos de un objetivo de rentabilidad positiva, nos referimos normalmente a la obtención de un diferencial sobre la tasa libre de riesgo. Algunos ejemplos de objetivo de rentabilidad serían:

Este objetivo de rentabilidad se establece generalmente para un horizonte temporal de medio-largo plazo (3-5 años), lo cual significa que es muy posible que estos fondos puedan arrojar pérdidas en determinados periodos.

El otro factor que caracteriza a la gestión de retorno absoluto es que normalmente se pone el acento sobre la preservación del capital. Dicho de otro modo, es una estrategia de gestión donde se define un nivel de riesgo máximo estimado para un periodo, pero en ningún caso se trata de fondos garantizados (confusión habitual en algunos inversores).

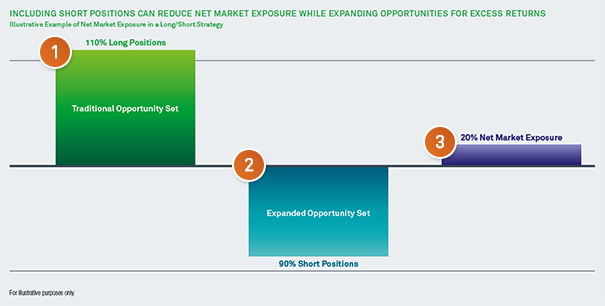

Lo normal en la mayoría de estrategias de retorno absoluto es encontrar carteras en que se combinan posiciones cortas (mediante el uso de derivados) y posiciones largas, de forma que se consiga una exposición neta a mercado lo más próxima a cero posible (adjunto enlace a artículo explicativo de BlackRock). Es lo que se conoce como una gestión no direccional o “market neutral”. El siguiente gráfico nos muestra un ejemplo:

Tenemos que remarcar que los objetivos de rentabilidad establecidos, el horizonte temporal definido, así como las estrategias aplicadas por el equipo gestor van a determinar el perfil de volatilidad del fondo. Por tanto es muy importante conocer cual es la volatilidad máxima esperada, para determinar si el fondo es o no adecuado para un inversor conservador. Hay que tener en cuenta que los rangos de volatilidad que podemos encontrar en los fondos de retorno absoluto, pueden moverse desde niveles propios de un fondo de renta fija hasta niveles de riesgo similares a los fondos de renta variable.

Este estilo de gestión puede llevarse a cabo bajo numerosas estrategias de inversión alternativas. Esto hace que difícilmente sean comparables directamente dos fondos (incluso dentro de la misma subcategoría). Por ello es muy importante detenerse a analizar el estilo de gestión del fondo para anticipar las expectativas de riesgo que puede implicar la filosofía de inversión del equipo gestor.

Vamos a centramos ahora en el inversor no profesional y el interés que para él pueden tener este tipo de fondos a la hora de diversificar su inversión. Si tenemos presente la gran diversidad de estrategias que puede llevar a cabo el gestor, es interesante tener un criterio sobre el que definir nuestra elección de uno u otro fondo de retorno absoluto. En este sentido la gestora BNY Mellon Investment Management ha definido el ‘test de la rentabilidad absoluta’. Se trata de un breve cuestionario de cinco preguntas que el inversor debería formular a su gestor a la hora de comparar fondos que sigan estrategias de este tipo y por tanto ayudarle a escoger el más adecuado a su perfil:

- ¿Cuál es su horizonte para generar rentabilidades absolutas?

- ¿Qué características tienen las rentabilidades que desea obtener?

- ¿Cómo logra esas rentabilidades?

- ¿De qué flexibilidad dispone y cómo la utiliza?

- ¿Qué rendimiento anticipa en distintos entornos de mercado?

Este tipo de fondos han tenido un crecimiento muy importante en los últimos años y creo que deberíamos destacar, entre otros, los siguientes motivos de dicho auge:

- La falta de alternativas de rentabilidad libre de riesgo para el inversor más conservador. Muchos de ellos buscan en este tipo de fondos una opción que les permita incrementar el retorno total de su cartera, con un riesgo controlado.

- La coyuntura actual del mercado de renta fija. Los niveles de tipos de interés en mínimos históricos hacen que el recorrido de las ganancias en renta fija esté casi agotado o cuanto menos el riesgo que se asume no compense el rendimiento esperado. Muchos gestores están optando por sustituir una parte de la cartera de renta fija por fondos de retorno absoluto.

Por último, creo interesante hacer mención a un detallado análisis realizado por Fundspeople en relación a los fondos de retorno absoluto, en el que establecía una clasificación de los fondos con mejor ratio de sharpe a tres años. Este ratio, que por si solo no es suficiente para evaluar la calidad de gestión de un fondo, es muy práctico para establecer una primera selección en la que el inversor pueda comparar el precio que está pagando por cada unidad de riesgo asumida por el fondo. No es lo mismo, para una rentabilidad dada del 5%, que esta se haya obtenido asumiendo una volatilidad del 6% o del 10%.

- Más difícil todavía: el inversor funambulista, por Carlos Valbuena - 25 junio, 2015

- Megatendencias: invierte hoy en las tendencias de futuro, por Carlos Valbuena - 4 junio, 2015

- El «supermercado» financiero, por Carlos Valbuena - 9 mayo, 2015

Deja una respuesta